超九成公募REITs年内正收益,多只产品密集报批

招商蛇口昨日发布公告称,公司下属全资子公司深圳市招商公寓发展有限公司拟作为原始权益人,开展招商基金招商蛇口租赁住房封闭式基础设施证券投资基金的申报发行。这也是招商基金布局又一只REIT产品。在5月24日,招商基金招商公路高速公路封闭式基础设施证券投资基金(以下简称“招商基金招商公路REIT”)获批,同日获批的还有华安百联消费封闭式基础设施证券投资基金(以下简称“华安百联消费REITs”)。不仅如此,华夏大悦城购物中心REIT也于当天上报。

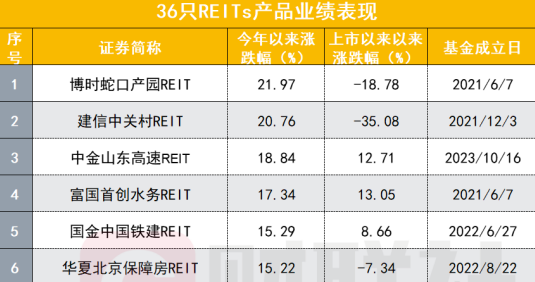

上述产品上报和获批无疑是公募REITs申报发行提速的一个缩影。截至目前,全市场已有36只公募REITs成立,今年一季度末的规模合计达1248亿元。在业绩层面,今年以来94.44%的REITs产品均实现了正收益,涨幅超10%的产品有13只,其中,博时蛇口产园REIT和建信中关村REIT年内涨幅分别为21.97%、20.84%。

有行业人士认为,伴随着我国“稳增长”政策持续发力,公募REITs基本面有望迎来进一步修复,该类资产的投资价值依然值得重视。

沪深两市REITs加速报批

根据公告,招商基金招商蛇口租赁住房封闭式基础设施证券投资基金拟以深圳市招商公寓发展有限公司(简称“招商公寓”)作为原始权益人开展基础设施公募REITS申报发行工作,以招商公寓直接全资子公司即项目公司和项目公司所持有的基础设施项目,通过招商基金发起设立基础设施公募REITS,并申请在深交所上市交易。

在刚刚过去的5月24日,招商基金招商公路REIT刚刚获批。公开信息显示,招商基金招商公路REIT项目原始权益人、基金管理人和资产支持计划管理人均为“招商系”企业,其中项目原始权益人为招商局集团二级企业——招商局公路网络科技控股股份有限公司(以下简称“招商公路”),基金管理人为招商基金,资产支持计划管理人为招商财富。

该项目基础设施资产为安徽省亳阜高速项目,亳阜高速是国家高速公路网G35济南至广州高速公路的重要组成部分,是安徽省路网主骨架的重要纵线;项目所在地——亳州市已发展为中国四大药都之首,是全国知名的中药材集散地,亳阜高速项目对于链接长江经济带、促进亳州市中医药产业发展具有重要意义。

招商基金表示,招商公路打造REITs平台、盘活存量资产,可实现“募、投、管、退”的“轻资产+重运营”的全周期循环运作模式,有利于交通投融资一体化,助力产业转型、健康发展。本次招商基金招商公路REIT的净募集资金拟投入京津塘高速公路天津段改扩建项目,将促进京津冀协同发展,有效提升北京、河北及天津当地交通运输水平,助力当地经济发展,实现资金“乘数效应”,形成投融资良性循环。

同日获批的还有华安百联消费REITs。根据百联股份最新公告,上海证券交易所出具了《关于对华安百联消费封闭式基础设施证券投资基金上市及华安资产百联又一城资产支持专项计划资产支持证券挂牌转让无异议的函》,对基金上市和资产支持证券挂牌转让无异议。作为一只契约型封闭式产品,华安百联消费REITs基金合同期限为21年,募集份额总额为10亿份,原始权益人为百联股份,华安基金为基金管理人,工商银行为基金托管人。

上述项目基础设施资产是位于上海市杨浦区核心商圈的“又一城购物中心”,目前已稳定运营逾17年,建筑面积约12.5万平方米,包括地面9层和地下3层,年出租率历史五年为95%以上,客流量超1900万人次,资产估值为23.32亿元。

“我们将以三个方面为重要抓手赋能百联消费REITs项目:一是通过百联集团商户资源赋能本项目的租户资源储备。当前,百联已储备超过3,000家供应商可作为本项目的租户资源储备;二是通过百联集团数字化、信息化支持赋能本项目的运营。REITs发行后,项目公司仍可使用百联会员系统、云店系统和业务管理系统;三是通过百联集团的咨询支持,将持续为本项目在战略规划、业态调改、战略品牌引进等方面提供经验帮助方面的赋能。”百联集团相关负责人称。

华夏大悦城购物中心REIT也已正式申报,其基金管理人为华夏基金,原始权益人为卓远地产(成都)有限公司,为大悦城控股集团股份有限公司下属控股子公司,实际控制人为中粮集团,该底层资产为华夏大悦城控股的成都大悦城。中粮集团为中央直属大型国有企业,大悦城控股为旗下地产投资和管理平台,布局全国近40个核心一二线城市,总资产近2000亿元。

此外,华夏特变电工新能源REIT和华泰宝湾物流REIT也于本月获批。

年内REITs产品呈普涨行情

上述产品上报和获批无疑是公募REITs申报发行提速的一个缩影。截至目前,仍有多只产品处于问询反馈等阶段,REITs市场未来将进一步扩容。

wind数据显示,公募REITs启动三年以来,已有36只公募REITs成立,今年一季度末的规模(首发+扩募)合计达1248亿元。

若以上市日期为标准,36只产品中,共有16只产品上市以来实现了正收益,其中,中航首钢绿能REIT上市近三年以来的涨幅达17.14%;其余20只产品则均有不同程度的亏损,其中又以建信中关村REIT和华夏中国交建REIT为甚,二者上市以来亏损幅度分别有35.08%、40.37%。

不过,今年以来,借着政策和行情东风,绝大部分REITs产品均实现了正收益,占比94.44%,其中年内涨幅超5%的产品有24只,涨幅超10%的产品有13只,博时蛇口产园REIT和建信中关村REIT年内涨幅分别为21.97%、20.84%。上述36只产品中,仅有中金印力消费REIT和嘉实京东仓储基础设施REIT出现一定亏损。

有行业人士认为,公募REITs作为高分红优质资产,具备较高的配置性价比。同时,伴随着我国“稳增长”政策持续发力,公募REITs基本面有望迎来进一步修复,该类资产的投资价值依然值得重视。

“目前,深交所正积极推动多层次REITs市场建设,相关项目正在探索和推进过程中。此外,立法可以进一步提升和规范REITs的特点、性质和地位,深交所正积极配合证监会进行REITs专项立法工作,为REITs市场高质量发展提供助力和动力。”在近日的一场活动中,深交所债券业务中心REITs工作组负责人尚凯东如此表示。

另有业内人士建议,未来权益型REITs发展过程中,可鼓励持有型ABS产品存续期间的经营情况设置灵活的考核机制,持续引入做市、回购、转板、指数化投资等二级市场活跃机制;流动性支持机制上,允许发行主体设置一定比例的流动性支持机制;持续扩募机制上,持有型ABS产品可灵活设置扩募机制,产品运行成熟后经管理人和持有人大会决策即可施行。

主流币行情

相关阅读

年内回报最高超25%,红利主题基金业绩与规模双赢

超九成公募REITs年内正收益,多只产品密集报批

419只百亿基金近半数为多基金经理共管,共管模式推行,还有哪些难点与挑战?

全球开发者大会在即 苹果大招提前曝光:或发布实用性AI工具

神秘买家拟购入恒大汽车近3成股份 公司股价飙升近90%

黄仁勋大赞特斯拉:它在自动驾驶技术方面“遥遥领先”!

联想集团股价近5天涨超8% 机构预测AI PC收入将稳步增长

软银正在为AI转型“蓄力”:每年投入90亿美元!

港股市场已调整到位?中金称不会回吐全部涨幅

xAI最新一轮融资获投60亿美元